Num mundo onde a busca incessante por maior receita financeira domina, é comum que muitas empresas concentrem seus esforços unicamente nas vendas, negligenciando os riscos inerentes a essa abordagem. No entanto, ignorar a avaliação do Score de clientes pode deixar as vendas vulneráveis à inadimplência.

Consultar o Score de clientes possibilita uma análise aprofundada dos riscos de pagamento, especialmente em setores como o comércio atacadista ou varejo parcelado. É por isso que na UP Consultas, estamos comprometidos em oferecer orientações sobre como realizar essa consulta para garantir a segurança do seu negócio.

É crucial entender que consultar CPF e verificar o Score não são a mesma coisa. Muitas empresas acreditam que ao consultar apenas o CPF estão adotando medidas preventivas suficientes, porém, essa prática isolada pode não fornecer uma análise completa do crédito.

O Score é um complemento fundamental à consulta de CPF. Se sua empresa já realiza consultas de CPF, está no caminho certo. No entanto, incorporar a verificação do Score nessas consultas pode ser uma opção ainda mais segura ao fechar negócios. É hora de considerar essa possibilidade como uma estratégia eficaz para combater a inadimplência.

Enquanto a consulta de CPF pode indicar se uma pessoa está negativada, confiar apenas nesse dado é como julgar um livro pela capa, pois é possível fazer negócios com pessoas nessa condição. Por outro lado, ao consultar o Score de clientes, além de identificar informações comportamentais importantes, é possível classificar o risco associado a cada transação em seu comércio.

Portanto, para garantir a segurança do seu negócio, é essencial não apenas consultar CPF, mas também verificar o Score de cada cliente. Na UP Consultas, oferecemos esse serviço para ajudá-lo a tomar decisões mais informadas.

Benefícios da Consulta do Score para o seu Negócio

No ambiente empresarial, onde as variáveis são numerosas, é crucial prestar atenção a todos os fatores, especialmente os administrativos. Com o auxílio de ferramentas tecnológicas e serviços especializados, como os fornecidos pela UP Consultas, torna-se mais fácil antecipar situações de risco ao consultar o Score de clientes. Mas como isso pode beneficiar sua empresa?

Em essência, o Score é uma pontuação de crédito que cada cliente possui, representando seu histórico financeiro. Essas informações são coletadas por agências de crédito, que realizam uma análise do comportamento de pagamento dos clientes, um serviço que também oferecemos na UP Consultas.

Ao realizar a consulta do CPF com o Score, é possível avaliar a viabilidade de realizar negócios com determinado cliente. Seja para vendas ou concessões de crédito, consultar o Score de clientes é uma maneira segura de conduzir transações comerciais.

Como Consultar o Score de Clientes

Qualquer pessoa, física ou jurídica, pode consultar o Score de crédito para organizar suas finanças ou planejar suas ações. No entanto, as empresas recorrem a essa prática para evitar a inadimplência e proteger suas operações de crédito.

Setores como instituições financeiras, imobiliárias, seguradoras, operadoras telefônicas e instituições de ensino são exemplos comuns de negócios que consultam o Score de clientes.

Agora que você reconhece a importância de consultar o Score dos seus clientes, é fundamental saber onde e como realizar essas consultas. Antes de decidir, considere quais informações adicionais cada empresa pode oferecer. Aqui na UP Consultas, temos tudo o que você precisa!

Análise de Crédito com Score: Entenda como Funciona

Você pode estar se perguntando de onde vêm essas informações que revelam o histórico financeiro de alguém. Não se preocupe, a UP Consultas está aqui para esclarecer todas as suas dúvidas.

Essas informações são coletadas de bancos de dados públicos e compiladas por empresas especializadas em análise de crédito. O Score de cada consumidor é formado com base em sua responsabilidade no pagamento de contas.

Os comportamentos analisados incluem pontualidade nos pagamentos, histórico de dívidas não quitadas, comportamento financeiro no mercado, status atual dos dados cadastrais, uso de cartão de crédito e histórico de empréstimos.

Através dessa análise, é possível identificar o risco de inadimplência, cheques sem fundos, protestos judiciais, busca e apreensão, falência ou recuperação judicial. Essas informações são usadas para determinar a pontuação de cada cliente.

Entendendo a Pontuação do Score

Assim como em qualquer jogo, quem tem mais pontos está mais propenso a receber recompensas, enquanto quem tem menos pontos está em desvantagem. Essa lógica também se aplica às consultas de Score realizadas pelas empresas.

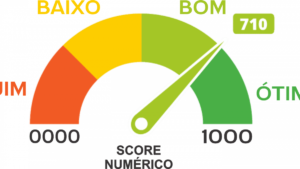

A pontuação varia de 0 a 1.000 pontos, sendo:

- Até 300 pontos: Score baixo;

- Entre 300 e 700 pontos: Score médio;

- Acima de 700 pontos: Score alto.

Portanto, um Score baixo indica um alto risco de inadimplência, enquanto um Score alto sugere um risco menor. É crucial entender que o comportamento do cliente é o que determina seu perfil como bom pagador.

Por isso, na UP Consultas, recomendamos conceder crédito com mais segurança para clientes com pontuações mais altas, pois isso é um forte indicador de sua capacidade de pagamento. No entanto, não se deve ignorar clientes com CPF negativado ou pontuações médias. Cada caso deve ser avaliado individualmente para garantir negociações seguras.

Aumentando a Pontuação do Score

É importante ressaltar que a pontuação do Score pode variar com base no comportamento do cliente. Limpar o nome, pagar contas em dia e outras práticas financeiras responsáveis podem contribuir para aumentar a pontuação do Score.

Onde Consultar o Score?

Se você ainda não explorou a consulta do Score de clientes para proteger seu negócio, está na hora de considerar essa opção. Na UP Consultas, somos uma distribuidora autorizada da Bureau de Crédito e oferecemos serviços de consulta de Score em todo o território nacional.

Não se limite a apenas conhecer seus clientes, fornecedores e parceiros também. Assegure-se com a UP Consultas!

About The Author

🔎 Quer verificar informações de forma rápida e segura?

Na UP Consultas você tem acesso a consultas completas de CPF, CNPJ, veículos, CRLV-e digital, protestos, bens em cartório e muito mais. Tudo em um só lugar, com resultados imediatos e sem mensalidade.

- Consultas de CPF e CNPJ

- Pesquisa de veículos e CRLV-e

- Verificação de bens registrados em cartório

- Relatórios rápidos e acionáveis

Faça seu cadastro gratuito e comece a consultar

Tenha mais segurança nas suas análises com informações atualizadas e confiáveis.